第1回「先物取引情報交換会」続報、渡辺好明氏「コメ先物~誤解と正解~」講演

2024/8/21/ 13:00

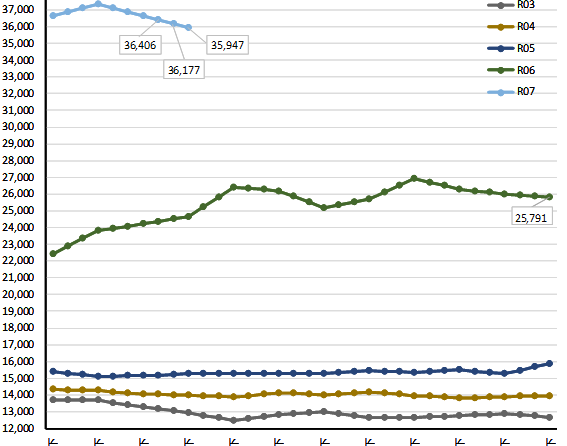

(一財)農政調査委員会(吉田俊幸理事長=高崎経済大学名誉教授)が8月19日に開いた第1回『「米先物取引」に関する情報交換会』の続報。農政調査委員会の評議員の一人で、今年3月末まで新潟食料農業大学の学長を務めていた渡辺好明氏(元農林水産事務次官、《一社》全国米麦改良協会会長、《公社》全国農地保有合理化協会会長)による講演「コメの先物取引~誤解と正解~」を詳報する――といっても、この日の講演はご本人不在(入院加療中)だったため、レジメと過去の講演内容をベースに再構成する。

《最近の誤解例:4題》

誤解その①:指数先物取引では「個別銘柄」とマッチしない

相変わらず「先渡し取引」と混同している。指数先物取引では「トレンド」こそ重要であって、損失の回避・軽減や保険つなぎこそが目的。個別銘柄との位置関係(居所)は、第三者による客観数字で格差表を形づくることが出来る。昔で言えば、日本橋蛎殻町の先物市場と、深川・神田川の現物市場との違いに等しい。

誤解その②:「全農相対」は、一部の売り手による少数・密室の取引に過ぎない

全農相対のシェアは、一般商業流通量およそ300万t(主食用生産量の4割)のうち、かなりな量が全農⇒米卸⇒小売・スーパーまたは業務用へと流れている。全農の相対価格は公表されないが、これも含めて年5,000t以上の扱い量がある出荷・販売業者に対して、扱い量・額の報告が食糧法で義務づけられており、これらを銘柄ごとに加重平均して農林水産省が毎月公表している。堂島コメ平均は、この全銘柄加重平均に、米穀機構DIを掛け合わせることで算出している。

誤解その③:みらい米市場が奮わない

確かに現物市場と先物市場とは車の両輪をなすものではあるが、みらい米市場の開設は非常にタイミングが悪かった。価格高騰時の常として、現物を持っている者の強みが現れた恰好。つまり出し惜しみだ。買いに逸(はや)る需要サイドも、時が解決してくれる。長い目で見れば、いずれ売りに向かっていくものだ。過去の経験から言わせていただければ、早期米が出て、当年産の全体の作柄が判明した時点で、流通パイプに存在している米が売り先を求める動きになっていくものとみられる。

誤解その④:米の取引は政治に翻弄される

穀物や油糧種子への政府介入は、どこの国でも、いつの時代もあるものだ。例えばアメリカの生産調整。それでもCBOT(シカゴ商品取引所)は機能していた。日本では「食管制度を守るため」一律減反を受け容れたし、生糸は政府が買い入れ、売り渡していた。中国では毛沢東・周恩来時代、シンガポールでゴムをヘッジしていた。先物市場には、2種類の「人物」がいる。スペキュレーター(投資家)とヘッジャー(当業者)だ。スペキュレーターは、農政リスクをも織り込んで予想してくれる。したがってヘッジャーはこれを利用してリスクを回避、軽減すればいい。いずれ早期米から始まる「作柄予想」期近までに収斂していくだろう。逆に言えば、晩秋に向けて、来年度の経営計画を立てられるのが先物最大のメリットなのではないか。

《誤解例:9題》

※第7回「農産物市場問題研究会」(昨年11月27日)での渡辺好明氏の講演「コメの先物取引~常識と非常識~」の「復習」

1.先物には投機性があり、投機的な相場形成は好ましくないという声が強い

最後のところ、「多い」ではなく「強い」ところに注意していただきたい。「投機」という言葉に対する誤解がある。投資家(スペキュレーター)が参加することでリスクを引き受け、これにより保険機能(ヘッジ)が果たされるのであって、「投資家」は言わば「リスクテイカー」なのである。現物を持つ生産者ら当業者はヘッジが目的なのだから、投機の必要はない。だから当業者は「ヘッジャー」と呼ばれるわけだ。生産者は売りヘッジ、流通業者は買いヘッジによって、経営安定をはかることが出来る。先物取引では、常に価格の平準化と市場離脱機能が働くのである。リスクを引き受けてくれる投機家が多ければ多いほど、ヘッジが高まる。一概に投機家イコール悪、ではない。ただ、投資家だって損したくはないから、儲かれば「逃げる」。これを表す相場の格言が様々ある。

「まだはもうなり、もうはまだなり」……「まだ」下がると思えるときは、「もう」底かもと考えよ。逆に「もう」底だと思えるときは、「まだ」下値があるかもと考えてはどうか――つまり独善的な判断がいかに危険かを説いた警句。

「見切り千両」……損失の少ないうちに見切りをつけることは千両の価値があるという喩え。

「半値・八掛け・ニ割引」……天井を付けたあと下落局面に入った際の底値の目安を表したもの。高値×0.5×0.8×0.8=0.32。つまり3分の1程度。

この「逃げる」行為が価格平準化に繋がるわけで、リスクは投資家によってヘッジされていると言える。

2.米は主食であり、投機の対象とすべきではない

いやいや、主食だからこそ「中長期的視点からの需給・価格の安定」が必要なのである。将来を見通した公正な価格・需給の指標を示すことで生産・経営が安定し、ひいては国民生活の安定に繋がる。「先物は経済インフラ」は、先進国の常識だ。ただ、前段の誤解も解いておきたい。総務省の家計調査(2人以上世帯)では、平成26年(2014)以降、米の家庭購入金額はパンに逆転され、令和4年(2022)では、米1万9,825円に対し、パン3万2,497円となっている。米の地位は、主食から「一般商品」に移行中とも言える。もう一つ。かつて「米は価格のいかんにかかわらず購入量が変わらない」という見方があったが、平成21年(2009)の石破農政改革プランに提出された資料では、米の価格弾性値を「-0.3349」と弾き出している。大雑把に言うと、価格が10%変動すると、消費量が3%増減する――つまり「価格によって消費量が変動する」ことが明らかになっている。

3.米のように価格が下がっていく商品では、先物取引はますます価格低下を加速するだけである

これは最近さすがに聞かなくなった見解だが、平成18年(2006)、先物が最初に不認可になった際、全中が提出したペーパーのなかに登場した主張だ。そもそも徳川吉宗と大岡越前がコメ先物を公許したのは、武士階級の給与に当たる米の価格を、「買い気配(需要)増」によって引き上げようとしたことが背景にある。余談だが、実はこの当時、江戸でも先物が公許されているのだが、1年で廃止に至ってしまっている。この当時の江戸は、あくまで消費地なのであって、いっこうに「買い気配」が増えなかったのが原因だ。対して大坂・堂島でうまくいったのは、米どころ加賀藩の後ろ盾があったためだ。何しろ「加賀百万石」と言うではないか。

4.米の取引は産地・銘柄が多様であり、先物のような大雑把な上場区分では、授受の際に、買い手にも売り手にも、思った通りの品物が渡らない可能性が高い

これはごく初歩的な間違い。先物取引と先渡取引を全くもって混同している見解だ。特定のスペックの米が欲しいなら、先渡取引で契約をして現物を確保、その後に生じるかもしれない価格リスクを先物契約でヘッジして、金銭面の保険を掛けれがいいだけの話だ。これは堂島(取引所)の例だが、平成23年(2011)に試験上場が認められた際、入れ替わるようにコメ価格センターが農協の不参加によって廃止されてしまった。やむを得ず堂島は現物受渡もやっていたわけだが、裏を返せば、「先物市場での現物受渡は、現物市場の未整備の表れ」であると言える。政府の備蓄米買入や、農協らの播種前契約、複数年契約も、一種の先渡取引には違いなく、特段の許認可が必要なものではない。現物市場、先渡市場、先物市場の3つが組み合わさっていれば理想的なのだ。しかし現実は、委託集荷を背景とした農協の相対(現物)取引が主流で、その価格変動リスクは、実は生産者が背負っている。農協はリスクを負ってはいない。買取集荷であれば農協がリスクを負うことになるが、さほど進んでいない。

5.先物のような投機的なものではなく、生産者や流通業者などを集めた現物取引をしていけば公正な価格の指標として足りる

それは「今」の価格であって、将来的な価格「指標」ではない。現物取引ほど価格リスク、授受・決済リスクが高いものはない。契約不履行の例を、フリマやメルカリなどで耳にするではないか。先物取引では法律上、取引所と精算機関が関与して、契約の完全履行が保証されている。商品先物取引法で必置義務が科せられているのである。また現物市場にはヘッジ機能がない。また経営の視点から見ると、海外の例では、先物取引に繋いでいる商品(在庫など)には、会計上の資産価値を先物の売買価格で評価、計上できる仕組みがある。いわゆる「ヘッジ会計」だ。

6.小豆の先物取引で北海道の生産者が大変な損をしたというのがあって、やはり先物に対する不信感がある

明らかに梶山季之の小説「赤いダイヤ」(昭和37年《1962》刊)の影響が大なのだが、これはあくまで「投機による損失」なのであって、現物を持つ生産者(当業者)には無関係だ。投機家と当業者(ヘッジャー)を同一視してはならない。先物取引の歴史に見ても、国内最大の小豆供給者であるホクレンは、長らく小豆先物市場のプレーヤーとして、相場をリードしてきた「事実」がある。損していないのだ。

7.九州など早期米地帯では、出荷時にどれくらいの価格で出したら生産農家や卸業者などの世間が理解するか苦しんだことがある ⇒ だから現物市場が必要だ?

収穫前または播種前に公正・公開・適正な相場と価格提示がないから、手さぐりと噂や勘による情報で、納得できる価格にならない。それは生産者の悩みも大きかろう。各産地情報として、現物市場も必要ではあるのだが、スポット取引や現物市場だけでは、収穫時の暴落、端境期の暴騰を回避できてこなかった。手遅れなのである。この過去の経緯が、「先物市場整備の要望」へと繋がってきた。

8.現物取引ならば、そこで形成される相場がある程度の正当性を持つ

これは「真逆」だ。現物取引では、先行きがどうなるかを示すことが出来ない。現物だけでは、疑心暗鬼が高まるだけで、価格の拠り所にはならない。現物の価格が分かり、先渡しの銘柄、価格・需給が分かり、先物で将来価格が分かってこそヘッジが働く。これにより、今後の経営の計算が成り立つのである。繰り返しになるが、現物、先渡し、先物の3市場のそれぞれが機能を果たしつつ連携することで、海外需要の拡大を含む米産業発展の方向が見えてくる。できればアジア太平洋全体であれば、大連に先行できよう。

9.消費者にとって、先物取引は価格高騰と乱高下の元凶と受け取られており、先物がない方が価格安定の安心がある

誤解であることが、歴史を繙けばハッキリ分かる。例えば大正のコメ騒動のとき、現物と先物相場の論争が起こった。当時の仲小路農商務相が「米価高騰の元凶は先物だから取引を停止せよ」と発言したのに対し、相場師・増田貫一は真っ向から「米価高騰の原因は需給関係と超金融緩慢にある。相場師を叩いても価格は下がらず、力ずくの米価抑制策は、端境期の品不足と価格大暴騰に繋がるだけ」と反論した。政治・行政の無知・不勉強は、今でも残っていないかと思わせるやりとりだ。また「戦前期における米の需給と価格変動」を調べた東大の八木宏典教授によると、明治34年(1901)から昭和14年(1939)までの35年間の変動係数は、正米(現物)「11.2」に対して 期米(先物)「8.9」だったそうだ。期米価格は、正米価格に比べて安定している(変動幅が小さい)わけだ。実質的に期米価格は、正米価格の「上下変動を是正するように動く」のである。

《やはりコメには先物市場が必要だ》

先物市場は、人間に例えれば「体温計」だ。熱があるときに〝人為的に〟上限設定をしても、熱は下がらないどころか、手当てが遅れて取り返しのつかないことになる。価格発見・需給誘導機能を骨抜きにしてはならない。(令和4年《2022》12月28日付 日本経済新聞の要約)